GELİR VERGİSİ

630 likes | 1.03k Vues

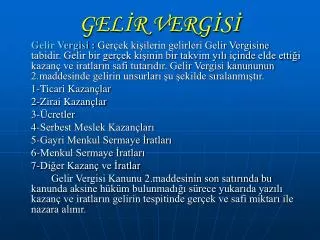

GELİR VERGİSİ. Gelir Vergisi : Gerçek kişilerin gelirleri Gelir Vergisine tabidir. Gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır. Gelir Vergisi kanununun 2.maddesinde gelirin unsurları şu şekilde sıralanmıştır. 1-Ticari Kazançlar

GELİR VERGİSİ

E N D

Presentation Transcript

GELİR VERGİSİ Gelir Vergisi : Gerçek kişilerin gelirleri Gelir Vergisine tabidir. Gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır. Gelir Vergisi kanununun 2.maddesinde gelirin unsurları şu şekilde sıralanmıştır. 1-Ticari Kazançlar 2-Zirai Kazançlar 3-Ücretler 4-Serbest Meslek Kazançları 5-Gayri Menkul Sermaye İratları 6-Menkul Sermaye İratları 7-Diğer Kazanç ve İratlar Gelir Vergisi Kanunu 2.maddesinin son satırında bu kanunda aksine hüküm bulunmadığı sürece yukarıda yazılı kazanç ve iratların gelirin tespitinde gerçek ve safi miktarı ile nazara alınır.

1-TİCARİ KAZANÇ Her türlü ticari ve sınai faaliyetlerden doğan kazançlar olarak G.V.K.nun 37. maddesinde tanımlanmış ve aynı maddede 7 bent halinde sayılan kazançların uygulamalı ticari kazanç sayılacağı belirtilmiştir. Belirtilen bu kazançlar: -Maden, taş ve kireç ocakları, kum ve çakıl istihal yerleri ile tuğla ve kiremit harmanlarının işletilmesinden -Coberlik(Borsa ajanlığı) işlerinde -Özel okul ve hastanelerle benzeri yerlerin işletilmesinde -Gayrimenkullerin alım,satım ve inşa işleriyle devamlı olarak uğraşanların bu işlerinden

-Kendi nam ve hesaplarına menkul kıymet alım satımı ile devamlı olarak uğraşanların bu faaliyetlerinden -Satın alınan veya trampa suretiyle iktisap olunan arazinin iktisap tarihinden itibaren 5 yıl içinde parsellenerek bu müddet içinde veya daha sonraki yıllarda kısmen veya tamamen satılmasından; elde edilen kazançlar -Diş protezciliğinden elde edilen kazançlar

2-ZİRAİ KAZANÇ G.V.K.nun 52. maddesine göre zirai faaliyetten doğan kazanç zirai kazançtır. Zirai faaliyet; arazide, deniz, göl ve nehirlerde, ekim,dikim,bakım,üretme yetiştirme ve ıslah yollarıyla veyahut doğrudan doğruya tabiattan istifade etmek suretiyle nebat, orman, hayvan, balık ve bunların mahsullerinin istihsalini, avlanmasını, avcıları ve yetiştiricileri tarafından muhafazasını, taşınmasını, satılmasını veya bu mahsullerden sair bir şekilde faydanılmasını ifade eder.

3-ÜCRETLER G.V.K.nun 61 maddesinde, işverene tabi ve belirli bir işyerine bağlı olarak çalışanlara hizmet karşılı verilen para ve ayınlar ile sağlanan ve para ile temsil edilebilen menfaatler olarak tanımlanmıştır. Ücretin ödenek, tazminat, kasa tazminatı, tahsisat, zam, avans, aidat, huzur hakkı, prim, ikramiye, gider karşılığı ve başka adlar altında ödenmiş veya bir ortaklık münasebeti niteliğinde olmamak şartı ile kazancın belli bir yüzdesi şeklinde tayin edilmiş bulunması onun mahiyetini değiştirmez.

4-SERBEST MESLEK KAZANCI Tanım olarak, her türlü serbest meslek faaliyetlerinden doğan kazançlar serbest meslek kazancıdır. Serbest Meslek Faaliyeti; sermayeden ziyade şahsi mesaiye, ilmi veya mesleki bilgiye veya ihtisasa dayanan ve ticari mahiyette olmayan işlerin işverene tabi olmaksızın şahsi sorumluluk altında kendi nam ve hesabına yapılmasıdır.

5-GAYRİMENKUL SERMAYE İRADI G.V.K.nun 70. maddesinde sekiz bent halinde sayılan mal ve hakların (arazi,bina,maden suları, memba suları, madenler, taş ocakları, gayrimenkul olarak tescil edilen haklar, Gemi ve gemi payları, motorlu tahmil ve tahliye vasıtaları) sahipleri, mutasarrıfları, zilyetleri, irtifak ve intifa hakkı sahipleri veya kiracıları tarafından kiraya verilmesinden elde edilen iratlar Gayri Menkul Sermaye İradıdır.

6-MENKUL SERMAYE İRATLARI Sahibinin ticari, zirai veya mesleki faaliyeti dışında nakdi sermaye veya para ile temsil edilen değerlerden oluşan sermaye dolayısıyla elde ettiği kâr payı, faiz, kira ve benzeri iratlar menkul sermaye iradıdır. Kaynağı ne olursa olsun menkul sermaye iradı sayılan iratlar G.V.K.nun 71. maddesinde 13 bent halinde sayılmıştır. (Hisse senetlerinin kâr payları, iştirak hisselerinden doğan kazançlar, yatırım fonları katılma belgelerine ödenen kâr payları, tahsil ve hazine bonosu faizleri, kurumların idare meclisi başkan ve üyelerine verilen kâr payları, alacak faizleri mevduat faizleri)

7-DİĞER KAZANÇ VE İRATLAR G.V.K.nun 80. maddesine göre diğer kazanç ve iratlar, değer artış kazançları ile arızi kazançlardan oluşmaktadır. Değer artışı kazançları mükerrer 80. maddede 6 bent halinde (menkul kıymetlerin elden çıkarılmasından sağlanan kazançlar, ortaklık haklarının veya hisselerinin elden çıkarılmasından doğan kazançlar, bir kısım n,mal ve hakların belli süre içinde elden çıkarılmasından doğan kazançlar) sayılmıştır.

Arızi kazançlarda G.V.K.nun 82. maddesinde 6 bent halinde sayılmıştır.(Arızi olarak ticari muamelelerin icrasından veya bu nitelikteki muamelelere tavassuttan(kefil) elde edilen kazançlar, arızi olarak yapılan serbest meslek faaliyetleri dolayısıyla tahsil edilen hasılat) Bu unsurlara girmeyen kazanç ve iratlar (hibeler,milli piyango ikramiyesi gibi) Gelir Vergisine tabi olmayacaklardır.

MÜKELLEFİYET ŞEKİLLERİ Mükellef ; kendisine vergi kanunları uyarınca vergi borcu terettüp eden gerçek ve tüzel kişilerdir. 1-Tam Mükellefiyet Türkiye içinde ve dışında elde ettikleri kazanç ve iratların tamamı üzerinden vergilendirilir. -Türkiye’de yerleşmiş olanlar -Resmi daire ve müesseselere veya merkezi Türkiye- de bulunan teşekkül ve teşebbüslere bağlı olup adı geçen daire, müessese, teşekkül ve teşebbüslerin işleri dolayısıyla yabancı memleketlerde oturan Türk vatandaşları.

Yabancı ülkelerde oturan bu Türk vatandaşlarından bulundukları ülkelerden elde ettikleri kazanç ve iratların dolayısıyla Gelir Vergisine veya benzeri bir vergiye tabi tutulmuş bulunanlar bu kazanç ve iratları üzerinden Türkiye’de ayrıca vergilendirilmezler. Bulunduğu ülke dışında üçüncü bir ülkede elde edilen gelir ise Türkiye’de vergilendirilecektir. Yabancı ülkede ödenen vergi G.V.K.nun 123. maddesine göre Türkiye’de hesaplanan vergiden mahsup edilecektir.

Türkiye’de Yerleşme 1- İkametgâhı Türkiye’de bulunanlar (İkametgâh 4721 sayılı Türk Medeni Kanununu 19. maddesine göre yerleşim yeri bir kimsenin sürekli kalma niyetiyle oturduğu yerdir. 2-Bir takvim yılı içinde Türkiye’de devamlı olarak 6 aydan fazla oturanlar (Geçici ayrılmalar Türkiye’de oturma süresini kesmez) Türkiye’de yerleşme sayılmayan hallerde G.V.K.nun5. maddesinde sayılmıştır. (Belli ve geçici görev veya iş için Türkiye’ye gelen iş, ilim ve fen adamları, uzmanlar, memurlar, tutukluluk, hükümlülük veya hastalık gibi elde olmayan sebeplerle Türkiye’de kalmış olanlar)

2-Dar Mükellefiyet Türkiye’de yerleşmiş olmayan gerçek kişiler sadece Türkiye’de elde ettikleri kazanç ve iratlar üzerinden vergilendirilirler. Başka bir deyişle, Türkiye’de ikametgâhı bulunmayanlar ve bir takvim yılı içinde Türkiye’de devamlı olarak 6 aydan az oturanlar sadece Türkiye’de elde ettikleri gelirleri üzerinden vergilendirileceklerdir.

YILLIK BEYANNAME G.V.K.nun 4783 sayılı kanunla değişik 1. madde- sine göre gerçek kişilerin gelirleri gelir vergisine tabidir. Gelir, bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır. Gelir Vergisi, aksine hüküm olmadıkça mükellefin veya vergi sorumlusunun beyanı üzerine vergi dairesinde tarh olunmuştur. Yıllık beyanname, bir takvim yılı içinde çeşitli kaynaklardan elde edilen kazanç ve iratların bir araya getirilip toplanmasına ve bu suretle hesaplanan gelirin vergi dairesine bildirilmesine mahsus bir beyanname çeşididir.

A)Yıllık Beyanname Verilmesi Zorunlu Haller G.V.K.nun 85/1. maddesi uyarınca; mükellefler kanunun 2. maddesinde yazılı vergiye tabi kaynaklardan bir takvim yılı içinde elde ettikleri kazanç ve iratları için, bu kanunda aksine hüküm olmadıkça yıllık beyanname vereceklerdir. Bu kanuna göre beyana gereken gelirlerin yıllık beyannamede toplanması zorunludur.

1-Tam Mükellefiyette; a) Tacirlerle çiftçiler ve serbest meslek erbabı ticari, zirai ve mesleki faaliyetlerinden kazanç temin etmemiş olsalar bile yıllık beyanname vermek zorundadırlar. Bu ilke, şirketlerin faaliyet ve tasfiye dönemlerini de kapsamak üzere kollektif şirket ortakları ile komandit şirketlerin komandite ortakları hakkında geçerlidir. Bilanço usulü ve işletme hesabı esasında defter tutan tüccarlar, bilanço veya zirai işletme hesabı esasına göre gerçek usulde defter tutan çiftçiler, serbest meslek erbabı, menkul ve gayrimenkul sermaye iradı, diğer kazanç ve irat elde edenler, basit usule tabi tacirler gelirlerini yıllık beyanname ile bildireceklerdir.

b) Gayrimenkul sermaye iratlarından, binaların mesken olarak kiraya verilmesinden 2004 yılında elde edilen kira hasılatının 1.800,00 YTL (2005 yılında 2.000,00 YTL) Gelir vergisinden müstesnadır.Ancak; -İstisna haddi üzerinde kira hasılatı elde edilip beyan edilmemesi veya eksik beyan edilmesi halinde, bu istisnadan yararlanılamaz. -Ticari, zirai veya mesleki kazancını yıllık beyanname ile bildirmek mecburiyetinde olanlarda bu istisnadan faydalanamazlar.

c) İstisna hallerini aşan tevkif yoluyla vergilendirilmemiş menkul ve gayrimenkul sermaye iratları tutarı ne olursa olsun yıllık beyanname ile beyan olunacaktır. Örneğin; İndirim oranı uyguladıktan sonra kalanı 750,00 YTL’ yi aşan alacak faizleri, istisna haddini aşan mesken kirası, basit usulde vergiye tabi tüccara kiraya verilen ve 750,00 YTL’ yi aşan işyeri kiraları yıllık beyanname ile beyan edilecektir.

d) G.V.K.nun 4783 sayılı kanunla değişik hükümlerine göre, toptan eşya fiyat endeksine göre yapılan arındırmadan sonra safi değer artışı 12.000,00 YTL (2005 yılında 13.000,00 YTL) aştığı taktirde aşan kısım değer artışın kazancı olarak yıllık beyanname ile beyan edilecektir.

e) G.V.K.nun 86.maddesinde yer alan beyan sınırını aşan kazançlar maddenin b ve c bentlerine göre 2004 yılında 14.000,00 YTL, d bendinde 750,00 YTL yıllık beyanname ile beyan edilecektir.

f) G.V.K.nun 95.maddesine göre yazılı hizmet erbabının örneğin ücretlerinin yabancı bir memleketteki işverenden doğrudan doğruya alan hizmet erbabının ücretleri hakkında vergi tevkif usulü uygulanmaz ve bunlar ücret gelirlerinin yıllık beyanname ile bildirmek zorundadırlar.

g) Tam mükellefiyete tabi gerçek kişiler, yabancı ülkelerde elde ettikleri gelirleri için yıllık beyanname verecekler veya diğer gelirleri nedeniyle verecekleri yıllık beyannameye bu gelirlerini de dahil edecekler- dir. Bu zorunluluk yabancı ülkelerde elde edilen bürün gelirler için geçerli olup; gelirin niteliği, tutarı tevkif yoluyla vergilendirilip vergilendirilmediği önemli değildir. Yabancı ülkelerde elde edilen kazanç ve iratlar; Mükellefin bunları Türkiye’de hesaplarına intikal ettirdiği yılda, Türkiye’de hesaplara intikal ettirilmemesi mükellefin iradesi dışındaki sebeplerden ileri geldiğini tevsik olunduğu hallerde, mükellefin bunlara tasarruf edebildiği yılda, Elde edilmiş sayılır ve o yıl geliri olarak beyan edilir.

2-Dar Mükellefiyet Dar mükellef gerçek kişiler; -Ticari kazançları -Gerçek usulde tespit edilen zirai kazançları -Vergi kesintisine tabi tutulmamış menkul ve gayrimenkul sermaye iratları, için yıllık beyanname vermek zorundadırlar. Ticari ve zirai faaliyetten gelir sağlanmamış olsa bile yıllık beyanname verilecektir.

B) Yıllık Beyanname Verilmeyecek Haller Gelir Vergisi Kanununun 4842 sayılı Kanununun 9. maddesi ile, başlığıyla birlikte değiştirilen (toplama yapılmayan haller) başlıklı 86. maddesinde beyanname verilmeyecek haller ve beyan sınırı 2003 yılından itibaren uygulanmak üzere yeniden düzenlenmiştir. Bu maddeye göre; aşağıda belirtilen gelirler için yıllık beyanname verilmez, diğer gelirler için beyanname verilmesi halin bu gelirler beyannameye dahil edilmez.

1-Tam Mükellefiyette a) Gerçek usulde vergilendirilmeyen zirai kazançlar (yapılan vergi tevkifatı ile yetinilecektir. -Gelir Vergisi Kanunu 75. md. 15 numaralı bendinde yazılı menkul sermaye iratları (Tüzel kişiliği haiz emekli sandıkları, yadım sandıkları ile emeklilik ve sigorta şirketleri tarafından aynı bendin alt bentlerin- de niteliği belirtilen ödemeler ), -Kazanç ve iratların istisna hadleri içinde kalan kısmı (Örneğin; 2004 yılında 1.800,00YTL’yi aşmayan mesken kirası, 12.000,00YTL’yi aşmayan değer artışı kazançları) beyan edilmez.

b) Tek işverenden alınmış ve tevkif suretiyle vergilendirilmiş ücretler, tutarı ne olursa olsun beyan edilmez. c) Birden fazla işverenden ücret almakla beraber, birden sonraki işverenden aldıkları ücretlerinin toplamı 103. md. yazılı tarifenin 2. gelir diliminde yer alan tutarı aşmayan mükelleflerin, tamamı tevkif suretiyle vergilendirilmiş ücretleri dahil, beyan edilmez. 2004 yılında, birden sonraki işveren veya işverenlerden alınan ücretlerin toplamı 14.000,00YTL yi açmadığı taktirde tevkif suretiyle vergilendirilmiş ücretlerin tümü beyan edilmez. Bu sınırın aşılması durumunda, 1. işverenden alınan ücrette dahil olmak üzere tüm ücretleri beyan olunacaktır.

d) G.V.K.nın 86. maddesinin 1/c bendi uyarınca, yukarıdaki a,b ve c numaralı paragraflarda belirtilenler hariç -Türkiye’de tevkifata tabi tutulmuş olan, -Birden fazla işverenden elde edilen ücretler, menkul sermaye iratları ve gayrimenkul sermaye iratları beyan tabi değildir. Beyan sınırının hesabında birden fazla işverenden alınan ücretler dikkate alınmayacaktır. Tek işverenden alınan ücret ise esas beyana tabi bulunmamaktadır.

Bu hükme göre, Türkiye’de tevkifata tabi tutulmuş menkul sermaye iratları ve gayrimenkul sermaye iratlarının toplamı 2004 yılı için geçerli 14.000,00YTL aşmıyorsa yıllık beyanname verilmeyecektir. Bu haddin aşılması halinde ise Türkiye’de tevkifata tabi tutulmuş menkul ve gayrimenkul sermaye iratları beyan edilecektir. Bu takdirde md.(86-1/c) metninden anlaşıldığına göre birden fazla işverenden elde edilen tevkifata tabi tutulmuş ücretlerde beyan olunacaktır. Tevkif yoluyla vergilendirilmiş kazançlarda tevkifat oranı sıfır olsa bile bu kazançlar tevkifat yapılmış kazançlar olarak nazara alınacaktır.

e) G.V.K.nın 86. md.sinin (1/d) bendine göre bir takvim yılı içinde elde edilen ve toplama 750,00YTL (2005 takvim yılında 800,00YTL’yi) aşmayan tevkifata ve istisna uygulanmasına konu olmayan menkul ve gayrimenkul sermaye iratları için beyanname verilmez. Diğer gelirler için beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmez. Bu hâd aşıldığı taktirde tamamının beyanı söz konusu olacaktır.

Buna göre bazı gelirlerin beyanı şöyle olacaktır; 2004 yılında elde edilen alacak faizlerinin G.V.K.nın 76/2. md.göre indirim oranı uygulandıktan sonra kalan kısmı 750,00YTL aşmıyorsa beyan edilmeyecek, aşıyorsa tamamı beyan edilecektir. Adi komandit şirletlerde komanditer ortakların kâr payı vergi tevkifatına tabi olmayıp, 2004 yılında elde edilen kâr payının yarısı 750,00YTL aşmıyorsa beyan edilmeyecek, bu haddi aşıyorsa tamamı bildirilecektir.

G.V.K.nın 75.md.sinin 8-9 ve 10. bentlerine göre 2004 yılında elde edilen, -Hisse senetleri ve tahvillerin vadesi gelmemiş kuponlarının satışından elde edilen gelirlerin, -İştirak hisselerinin sahibi adına henüz etmemiş kâr paylarının devir ve temliki karşılığında elde edilen gelirlerin, -Her çeşit senetlerin iskonto edilmesi karşılığında iskonto bedeli olarak elde edilen gelirlerin, 750,00YTL aşmaması halinde beyan edilmeye-cek, aşması halinde tamamı beyan edilecektir.

f)G.V.K.nın 64.md.göre diğer ücretler kapsamında vergilendirilen hizmet erbabının (örneğin basit usulde vergilendirilen ticaret erbabı yanında çalışanlar, özel hizmetlerde çalışan şoförler, özel inşaat sahiplerinin ücretle çalıştırdığı işçiler, gayrimenkul sermaye iradı sahibi yanında çalışanlar, maliye bakanlığınca bu kapsama alınanlar) diğer ücretleri için yıllık beyanname verilmez, diğer gelirler nedeniyle beyanname verilmesi halinde de bunlar beyannameye ithal edilmez.

g) G.V.K. 4842 sayılı kanunla eklenen geçici 64. madde ile 31.12.2007 tarihine kadar sporculara ücret olarak yapılan ödemeler Gelir Vergisinden istisna edilmiş ve bu ücretler üzerinden %15 Gelir Vergisi tevkifatı yapılması ön görülmüştür. Tutarı ne olursa olsun bu ücretlerde beyan tabi değildir.

h) 31.12.1998 ve daha önceki vergilendirme dönemlerinde kurumlar vergisi mükelleflerinin elde ettiği kazançlarının dağıtımı halinde vergi tevkifatı yapılmayacak, bu kapsamda gerçek kişilerce elde edilen kâr payları Gelir Vergisinden müstesna olacak, diğer bir deyişle beyan edilecektir.

Kâr Paylarının Vergilendirilmesi a) G.V.K.nın 4842 sayılı kanunla yeniden düzen- lenen 22.md.nın 2.fıkrasına göre 2003 yılı gelirlerine de uygulanmak üzere; Tam mükellef kurumlardan elde edilen 75.md.nin 1-2 ve 3.bentlerinde yazılı kâr paylarının yarısı Gelir Vergisinden müstesnadır. İstisna edilen tutar üzerin- den 94.md.uyarınca tevkifat yapılan ve tevkif edilen verginin tamamı, kâr payının yıllık beyanname ile beyan edilmesi durumunda yıllık beyanname üzerin-den hesaplanan vergiden mahsup edilir.

Yarısı Gelir Vergisinden müstesna kâr payları; -Her nevi hisse senetlerinin kâr payları -İştirak hisselerinden doğan kazançlar -Kurumların idare meclisi başkan ve üyelerine verilen kâr paylarıdır. Vergiden müstesna ½ kâr payından da vergi tevkifatı yapılacak, diğer ½ kâr payının beyanı halin-de tevkif edilen verginin tümü mahsup edilecektir.

b) G.V.K.na 4842 sayılı kanunla eklenen geçici 62.maddeye göre; - 31.12.1998 veya daha önceki tarihlerde sona eren hesap dönemlerinde Kurumlar Vergisi mükelleflerin- ce elde edilen kazançların dağıtımı halinde tevkifat yapılmaz. Gerçek kişilerin bu kapsamda elde ettikleri kâr payları Gelir Vergisinden müstesnadır. Geçici 62.md.de 1999-2002 yıllarına ait Kurumlar Vergisinden istisna edilmiş ve edilmemiş kazançların vergisel durumlarına ilişkin hükümler yer almaktadır.

ı) Diğer Kazanç ve İratlarda Beyan Durumu: 4783 sayılı kanunla yapılan düzenlemeye göre değer artışı kazançları ve arızi kazançlar şunlardır. Değer Artış Kazançları: -İvazsız olarak iktisap edilenler, Türkiye’de kurulu menkul kıymet borsalarında işlem gören ve 3 aydan fazla süreyle elde tutulan hisse senetleriyle tam mükellef kurumlara ait olan 1 yıldan fazla süreyle elde tutulan hisse senetleri hariç, menkul kıymetlerin elden çıkarılmasından sağlanan kazançlar.

-Telif haklarının ve ihtira beratlarının müellifleri, mucitleri ve bunların kanuni mirasçıları dışında kalan kimseler tarafından elden çıkarılmasından doğan kazançlar -Ortaklık haklarının veya hisselerinin elden çıkarılmasından doğan kazançlar -Faaliyeti durdurulan bir işletmenin kısmen veya tamamen elden çıkarılmasından doğan kazançlar 2004 yılında elde edilen değer kazancının 12.000,00YTL lik kısmı Gelir Vergisinden müstes-nadır. Bu miktar aşıldığında aşan kısım beyan edilecektir.

Arızi Kazançlar: -Ticari veya zirai bir işletmenin faaliyeti ile serbest meslek faaliyetinin durdurulması veya terk edilmesi, henüz başlamamış olan böyle bir faaliyete hiç girişil-memesi, ihale, artırma ve eksiltmelere iştirak edilme-mesi karşılığında elde edilen hasılat. -Gayrimenkullerin tahliyesi veya kiracılık haklarının devri karşılığında alınan tazminatlar ile peştamallıklar -Arızi olarak yapılan serbest meslek faaliyetleri dolayısıyla tahsil edilen hasılat. -Dar mükellefiyete tabi olanların ulaştırma işlerinin arızi olarak yapmalarından elde ettikleri kazançlardır.

2-Dar Mükellefiyet Dar mükellefiyette, tamamı Türkiye’de tevkif suretiyle vergilendirilmiş olan ücretler serbest meslek kazancı menkul ve gayrimenkul sermaye iratları ile diğer kazanç ve iratları için yıllık beyanname verilmez. Diğer gelirler için beyanname verilmesi halinde ise bu gelirler beyannameye dahil edilmez.

C)Menkul Sermaye İratlarının Beyanı G.V.K.nun 75.md.sinin 1.fıkrasında; sahibinin ticari, zirai veya mesleki faaliyeti dışında nakti sermaye veya para ile temsil edilen değerlerden müteşekkil sermaye dolayısıyla elde ettiği kâr payı, faiz, kira ve benzer iratlar olarak tanımlanmış, aynı maddenin son fıkrasında da bu iratların, bunları sağlayan sermaye sahibinin ticari faaliyetine bağlı bulunduğu taktirde zirai kazancın tespitinde dikkate alınacaktır.

1-Enflasyondan Arıtma İndirimi İndirim Oranı Uygulanacak Menkul Sermaye İratları; -G.V.K.nın 75.md.sinde yazılı menkul sermaye iratları(Döviz cinsinden açılan hesaplara ödenen faiz ve kâr payları, dövize, altına veya başka bir değere endeksli menkul kıymetler ile döviz cinsinden ihraç edilen kıymetlerden elde edilenler hariç) ile, -Menkul kıymetler yatırım fonları ve ortaklıkları, -Risk sermayesi yatırım fonları ve ortaklıkları -Gayrimenkul yatırım fonları ve ortaklıklardan sağlana kâr paylarıdır.

2004 yılı için tespit edilmiş olan yeniden değerleme oranı %11,2 aynı dönemde devlet tahvili ve hazine bonosu ihalelerinde olan birleşik faiz oranı da %25,6 olduğundan, 2004 yılı gelirlerine uygulanacak indirim oranı (%11,2:%25,6=)%43,8 olmaktadır. İndirim oranı, 2005 yılında elde edilen sözü geçen menkul sermaye iratlarına da uygulandıktan sonra 1.1.2006 tarihinden itibaren yürürlükten kalkacaktır.

2-Tevkif Yoluyla Vergilendirilmiş Menkul Sermaye İratlarında Hâd: Türkiye’de vergi tevkifatına tabi tutulmuş menkul sermaye iratlarının tutarı (Tevkifata tabi tutulmuş gayrimenkul sermaye iratları dahil) 2004 yılında 14.000,00 YTL aşmıyorsa beyan edilmeyecek, aşıyorsa beyan olunacaktır. Bu haddin tespitinde, indirim oranı uygulanan menkul sermaye iratlarının indirimden sonra kalan kısmı dikkate alınacak ve bu had aşıldığında indirimden sonraki kısmın tamamı yani 14.000,00YTL düşülmeden beyan edilecektir. Tam mükellef kurumlardan elde edilen kâr paylarının yarısı dikkate alınacaktır.

a)Beyan Edilmeyecek Menkul Sermaye İratları -Mevduat faizler -Özel finans kurumlarınca kâr ve zarara katılma hesabı karşılığında ödenen kâr payları, faizsiz kredi verenlere ödenen kâr payları, kâr ve zarar ortaklığı belgesi karşılığı ödenen kâr payları -Devlet tahvili hazine bonosu ve toplu konut idaresi, kamu ortaklığı ve özelleştirme idaresince çıkarılan menkul kıymetlerin geri alım veya satım taahhüdü ile iktisap veya elden çıkarılması karşılığında sağlanan menfaatler (Repo gelirleri)

-Menkul kıymetler yatırım fonlarının katılma belgelerine ödenen kâr payları İçin tutarı ne olursa olsun beyanname verilme-yecek diğer gelirler nedeniyle beyanname verilmesi halinde de bu gelirler verilen beyannameye dahil edilmeyecektir. Ticari sermayeye dahil olan bu nev’i gelirler geçici 55. maddenin dışındadır. -On yıl süreyle prim,aidat veya katkı payı ödemeden ayrılanlara yapılan ödemeler.

-On yıl süreyle katkı payı ödemiş olmakla birlikte bireysel emeklilik sisteminden emeklilik hakkı kazanmadan ayrılanlar ile diğer sandık ve sigortalardan on yıl süreyle prim veya aidat ödeyen-lere ve vefat, maluliyet veya tasfiye gibi zorunlu nedenlerle ayrılanlara yapılan ödemeler. -Bireysel emeklilik sisteminden emeklilik hakkı kazananlar ile bu sistemden vefat,maluliyet veya tasfiye gibi zorunlu nedenlerle ayrılanlara yapılan ödemeler menkul sermaye iradı sayılmıştır.

D) Menkul Kıymetlerin Elden Çıkarılmasından Sağlanan Kazançlar Yıl içinde elde edilen gelirden alış bedelinin toptan eşya fiyat endeksindeki artış oranında artırılması suretiyle hesaplandıktan sonra bulunan safi kazanç 12.000,00YTL aşıyorsa aşan kısım beyan edilecek. Bu haddi aşmıyorsa vergilendirme söz konusu olmayacaktır. Toplu Konut İdaresi, Kamu Ortaklığı İdaresi ve Özelleştirme İdaresince çıkarılan menkul kıymetlerle 26.07.2001 tarihinden önce ihraç edilmiş Devlet Tahvili ve Hazine bonolarının elden çıkarılmasından sağlanmış ve endeksleme uygulamak suretiyle safi tutarı tespit edilmiş kazancın (Değer artışı kazancı) 12.000,00YTL aşan kısmı vergiye tabidir.