Portfolioverlustverteilung

350 likes | 552 Vues

Portfolioverlustverteilung Modellierung von Abhängigkeiten bei den Ausfällen: kontinuierliche Bonitätsvariablen.

Portfolioverlustverteilung

E N D

Presentation Transcript

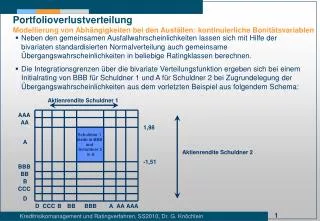

Portfolioverlustverteilung Modellierung von Abhängigkeiten bei den Ausfällen: kontinuierliche Bonitätsvariablen • Neben den gemeinsamen Ausfallwahrscheinlichkeiten lassen sich mit Hilfe der bivariaten standardisierten Normalverteilung auch gemeinsame Übergangswahrscheinlichkeiten in beliebige Ratingklassen berechnen. • Die Integrationsgrenzen über die bivariate Verteilungsfunktion ergeben sich bei einem Initialrating von BBB für Schuldner 1 und A für Schuldner 2 bei Zugrundelegung der Übergangswahrscheinlichkeiten aus dem vorletzten Beispiel aus folgendem Schema: Aktienrendite Schuldner 1 AAA AA 1,98 Schuldner 1 bleibt in BBB und Schuldner 2 in A A Aktienrendite Schuldner 2 -1,51 BBB BB B CCC D D CCC B BB BBB A AA AAA

Risikomaße Allgemeines • Ein Risikomaß ist eine Kennzahl, die aus der Verlustverteilung eines Portfolios abgeleitet wird und das „Risiko“ des Portfolios beschreiben soll. • Es existieren viele verschiedene Risikomaße. • Die wichtigsten sind: • Erwartungswert (erwarteter Verlust) • Varianz bzw. Standardabweichung (unerwarteter Verlust ULP) • Value-at-Risk (sowie unerwarteter Verlust bezogen auf Konfidenzniveau, UL(a)) • Expected Shortfall • Der Value-at-Risk sowie der Expected Shortfall sind Maße für das sog. „tail risk“, d.h. sie beschreiben unter Berücksichtigung eines Konfidenzniveaus extreme Verlustereignisse im Ausläufer der Verlustverteilung, der hohen Verlustbeträgen entspricht.

Risikomaße Erwartungswert und Standardabweichung • Der erwartete Verlust ist formal definiert als • Der unerwartete Verlust auf Portfolioebene ist definiert über die Varianz der Portfolioverlustverteilung: • Kritik: Die Varianz bzw. Standardabweichung erfasst Abweichungen nach oben und nach unten => Widerspruch zum Begriff des „Risikos“; schlecht bei asymmetrischen Verteilungen Erwarteter Verlust sP=ULP Verlust

Risikomaße Risikomaße für das Tail Risk: Value-at-Risk • Implizite Definition: Sei ein Konfidenzniveau a (0 < a < 1) fixiert. Dann ist der Value-at-Risk einer Verlustverteilung implizit definiert als Der Value-at-Risk ist gerade das a.100%-Quantil der Verteilung der Verlustvariablen . • Explizite Definition: Sei ein Konfidenzniveau a (0 < a < 1) fixiert. Dann ist der Value-at-Risk einer Verlustverteilung explizit definiert als • Bei einer Normalverteilung besteht eine 1:1-Beziehung zwischen ULP und VaR: So gilt z.B. für a = 95%: 1,65 s = VaR(95%)

Risikomaße Risikomaße für das Tail Risk: Value-at-Risk • Bestimmung VaR(a) für diskrete Verteilungen: • Konstruktion der kumulierten Wahrscheinlichkeiten der Portfolioverlustverteilung (Verluste seien positiv) • Bestimmung des kleinsten Verlustbetrags, zu dem die kumulierte Wahrscheinlichkeit größer oder gleich a ist. Dieser Verlustbetrag ist der gesuchte VaR(a). • Beispiel: Ein Portfolio besteht aus zwei Krediten an zwei Schuldner A und B in Höhe von jeweils 1 Mio EUR. Die PD der Schuldner betrage jeweils 3%, der LGD jeweils 100% und die Ausfallkorrelation 50%. Berechnen Sie den VaR des Portfolios zum Konfidenzniveau 98%. Lösung: Zur Bestimmung der Portfolioverlustverteilung sind folgende Ereignisse zu betrachten: Fall 1: Schuldner A und Schuldner B fallen aus Berechnung der Wahrscheinlichkeit für dieses Ereignis über den Erwartungswert E(1A 1B) = rABsAsB + PDA PDB = rAB ( PDA (1-PDA) PDB (1-PDB) )0,5 + PDA PDB = 50% x (3% x 97% x 3% x 97%)0,5 + 3% x 3% = 1,545%

Risikomaße Risikomaße für das Tail Risk: Value-at-Risk Fall 2: Schuldner A fällt aus und Schuldner B fällt nicht aus Berechnung der Wahrscheinlichkeit für dieses Ereignis über den Erwartungswert E(1A (1-1B)) = E(1A) – E(1A 1B) = 3% - 1,545% = 1,455% Fall 3: Schuldner A fällt nicht aus und Schuldner B fällt aus Berechnung der Wahrscheinlichkeit für dieses Ereignis über den Erwartungswert E((1-1A) 1B) = E(1B) – E(1A 1B) = 3% - 1,545% = 1,455% Fall 4: Schuldner A fällt nicht aus und Schuldner B fällt nicht aus Berechnung der Wahrscheinlichkeit für dieses Ereignis über den Erwartungswert E((1-1A) (1-1B)) = 1 - E(1A) - E(1B) + E(1A 1B) = 1 – 3% - 3% + 1,545% = 95,545% Portfolioverlustverteilung: VaR(98%) = kleinster Verlustbetrag mit kumulierter Eintrittswahrscheinlichkeit größer gleich 98%

Risikomaße Risikomaße für das Tail Risk: Value-at-Risk und seine Zerlegung • Der Value-at-Risk wird für Zwecke des Risikomanagements häufig zerlegt in den erwarteten und unerwarteten Verlust. • Der in Zusammenhang mit dem Value-at-Risk definierte unerwartete Verlust hängt vom Konfidenzniveau ab und ist wie folgt definiert: • Achtung: In Literatur und Praxis wird der Begriff des unerwarteten Verlusts für verschiedene Sachverhalte verwendet: • ULi: unerwarteter Verlust für den Einzelschuldner • ULP: unerwarteter Verlust auf Portfolioebene (definiert über Varianz) • UL(a): unerwarteter Verlust als Teil des VaR zum Konfidenzniveau a Unerwarteter Erwarteter Verlust zum Konfidenzniveau 99% Verlust Tail risk sP=ULP Verlust VaR (99%)

Risikomaße Value-at-Risk in der Unternehmenssteuerung • Wahl des Konfidenzniveaus: • Höheres Konfidenzniveau höherer Value-at-Risk • Höheres Konfidenzniveau impliziert insbesondere bei Simulationsmodellen weniger Beobachtungen und damit größere Fehler bei der Quantifizierung • Höheres Konfidenzniveau impliziert größere Unsicherheiten beim Backtesting. • Die Wahl des Konfidenzniveaus hängt von der mit der VaR-Betrachtung verfolgten Zielsetzung ab. Dabei können verschiedene Zielsetzungen im Unternehmen verfolgt werden, die zu einer Verwendung des VaR bei verschiedenen Konfidenzniveaus führen. • Häufig Verwendung als Vergleich (Benchmark) innerhalb des Unternehmens im Rahmen der operativen Steuerung => Konsistenz zwischen Bereichen ist wichtig, typischerweise eher moderate Konfidenzniveaus, z.B. 90% • Bestimmung des benötigten ökonomischen Kapitals, um den Konkurs zu vermeiden => Abhängigkeit vom eigenen Zielrating, strategische Steuerung, typischerweise sehr hohe Konfidenzniveaus

Risikomaße Value-at-Risk in der Unternehmenssteuerung Erwarteter Verlust Beispielhaft: Verwendung der 1-Jahres-PDs von S&P sP=ULP Verlust AA: VaR(99,99%) BBB: VaR(99,63%) A: VaR(99,95%)

Risikomaße Value-at-Risk: Kritik • Verhalten der Verlustverteilung oberhalb des VaR wird nicht berücksichtigt • Extremszenarien fehlen • Beispiel: VaR(99%) • Welche Verluste können bei Überschreitung des Value-at-Risk auftreten? • Verschiedene Verteilungen geben verschiedene Antworten • Die für die Bank gefährlichen Extremszenarien werden mit dem VaR nicht ausreichend quantifiziert • VaR ist durch Stress-Tests zu ergänzen! 1% 1% 1%

Risikomaße Value-at-Risk: Kritik • Der Value-at-Risk ist kein „subadditives“ Risikomaß. • Ein Risikomaß r ist dann subadditiv, wenn für zwei Portfolien P1 und P2 gilt: • Intuitiv spiegeln sich in der Subadditivität Diversifikationseffekte wider. • Beispiel für das nicht subadditive Verhalten des Risikomaßes VaR: Zwei Kreditpositionen, die unabhängig voneinander ausfallen können: Kreditposition 1: EUR 1 Mio, LGD = 100% Kreditposition 2: EUR 1 Mio, LGD = 100% Ausfallwahrscheinlichkeit 3% Ausfallwahrscheinlichkeit 3% => VaR(95%) = 0 => VaR(95%) = 0 Portfolio aus den Kreditpositionen 1 und 2: kein Ausfall: Wahrscheinlichkeit 94,1% Mindestens ein Ausfall: Wahrscheinlichkeit 5,9% => VaR(95%) = EUR 1 Mio > 0 => keine Subadditivität • Wie wäre die Situation bei vollständiger Abhängigkeit (z.B. identische Schuldner)?

Risikomaße Expected Shortfall (Tail Conditional Expectation) • Der Expected Shortfall ES(a) zu einem gegebenen Konfidenzniveau ist der Erwartungswert, der unter der Bedingung gebildet wird, dass der Value-at-Risk bei diesem Konfidenzniveau überschritten ist. Im diskreten Fall enthält der Nenner die Summe der Eintrittswahrscheinlichkeiten für Verluste, die größer als der VaR sind. Unerwarteter Erwarteter Verlust Verlust Der Expected Shortfall ist ein subadditives Risikomaß. VaR ES Verlust (99%) (99%)

Risikomaße Expected Shortfall (Tail Conditional Expectation) • Nachweis der Subadditivität für das Beispiel: • Schuldner 1: ES(95%) = (3% x 1 ) Mio Euro / (3%) = 1 Mio Euro. • Schuldner 2: ES(95%) = 1 Mio Euro • Der Expected Shortfall für das Portfolio aus beiden Exposures beträgt (0,0009 x 2) Mio EUR / (0,0009) = 2 Mio EUR <= (1 + 1) Mio ÉUR => Subadditivität ist erfüllt ES(95%) für Schuldner 1 ES(95%) für Schuldner 2

Risikomaße Beispielhafte Berechnung aus der Verlustverteilung • In einem Portfolio befinden sich zwei Exposures gegenüber Schuldnern, die unabhängig voneinander ausfallen. Exposure von Schuldner 1: EUR 10.500 Ausfallwahrscheinlichkeit 2,5% Der LGD beträgt mit einer Wahrscheinlichkeit von 40% einen Wert von 75% und mit einer Wahrscheinlichkeit von 60% einen Wert von 30%. Exposure von Schuldner 2: EUR 10.000 Ausfallwahrscheinlichkeit 2,0% Der LGD beträgt mit einer Wahrscheinlichkeit von 40% einen Wert von 80% und mit einer Wahrscheinlichkeit von 60% einen Wert von 31,5%. Berechnen Sie die Portfolioverlustverteilung, den erwarteten Verlust des Portfolios sowie Value-at-Risk, unerwarteten Verlust und Expected Shortfall für die Konfidenzniveaus 99,0% und 99,95%.

Risikomaße Beispielhafte Berechnung aus der Verlustverteilung

Risikomaße Beispielhafte Berechnung aus der Verlustverteilung • Der erwartete Verlust des Portfolios beträgt 227,8 Euro. • Unerwarteter Portfolioverlust: Schuldner 1: Der mittlere LGD beträgt 0,40 x 0,75 + 0,60 x 0,30 = 48% Die Varianz des LGD beträgt sL2 = 40% x 0,272 + 60% x 0,182 = 0,0486 Der unerwartete Verlust beträgt damit Schuldner 2: Der mittlere LGD beträgt 0,40 x 0,80 + 0,60 x 0,315 = 50,9% Die Varianz des LGD beträgt sL2 = 40% x 0,2912 + 60% x 0,1942 = 0,056454 Der unerwartete Verlust beträgt damit

Risikomaße Beispielhafte Berechnung aus der Verlustverteilung • VaR(99%) = 7875 Euro. • UL(99%) = (7875 – 227,8) Euro = 7647,8 Euro. • ES (99%) = (62,4 + 1,32 + 1,34 + 1,27) / (0,78%+0,012%+0,012%+0,008%) Euro = 8168,7 Euro • VaR(99,95%) = 8000 Euro. • UL(99,95%) = (8000 – 227,8) Euro = 7772,2 Euro. • ES(99,95%) = (1,32 + 1,34 + 1,27) /(0,012%+0,012%+0,008%) Euro = 12281,25 Euro

Kreditrisikomodelle Kausalmodell oder statistisches Modell? • Modellieren die ökonomische Ursache des Kreditausfalls über den Firmenwert (vgl. Kap. Ratings) • Ausfallkorrelationen werden durch das mikroökonomische Modell bestimmt • Generell anfälliger auf unplausible Modellannahmen • Beispiele: • CreditMetrics (JP Morgan) • RiskFrontier (Moody‘s KMV) • Modellieren den Ausfall statistisch (ggfs. unter Anknüpfung an die Makroökonomie) • Ausfallkorrelationen kommen über gemeinsame (makroökonomische oder latente) Einflussfaktoren zustande • Generell anfälliger auf schlechte Inputdaten • Beispiele: • CreditRisk+ (Credit Suisse) • CreditPortfolioView (McKinsey) Strukturelle Modelle Reduzierte Modelle

Kreditrisikomodelle Welche Ereignisse berücksichtigt das Kreditrisikomodell • Risiko des Ausfalls der Gegenpartei • Betrachtetes Verlustereignis: Realisierter Verlust • Verlustereignis ist immer relevant • Immer Modellieren die ökonomische Ursache des Kreditausfalls über den Firmenwert (vgl. Kap. Ratings) • Buchverlust als tatsächlicher Verlust • Risiko einer Bonitätsverschlechterung (Ratingverschlechterung) der Gegenpartei • Betrachtetes Verlustereignis: Buchverlust bei Marktbewertung • Bei Marktbewertung ist Verlustereignis immer relevant; bei Verwendung des Buchwerts für die GuV (z.B. gemäßigtes Niederstwertprinzip, Buy-and-Hold) ist Verlustereignis nur relevant bei Veräußerung vor Laufzeitende • Übergang in den Default als eine mögliche Ratingverschlechterung Default-Mode Mark-to-Market

Kreditrisikomodelle CreditMetrics: Risiko einer Einzelposition PD-Rating Rang Credit Spread Migrations- wahrscheinlichkeit Recovery Rate bei Ausfall Barwert Neubewertung Standardabweichung des Wertes der Einzelposition (abhängig von den Wertveränderungen aufgrund möglicher Bonitätsverschlechterungen)

Kreditrisikomodelle CreditMetrics: historische Übergangsmatrix als Input

Kreditrisikomodelle CreditMetrics: Mögliche Ratingveränderungen eines Bonds • Beispiel: 5-Jahres-Kuponbond Kupon: 6% Rating: BBB (Senior Unsecured) Nominalbetrag: 100 Mögliche Ratings des Bonds in einem Jahr: AAA 0,02% AA 0,33% A 5,95% BBB BBB 86,93% BB 5,30% B 1,17% CCC 0,12% Default 0,18%

Kreditrisikomodelle CreditMetrics: Historische Recovery Rates als Input

Kreditrisikomodelle CreditMetrics: Wertverteilung einer einzigen Position nach einem Jahr Aktuelles Rating 8 mögliche Zustände in einem Jahr Wahrschein- Lichkeiten Bondwert (aufgrund Forward Rate) BBB AAA AA A BBB BB B CCC Default 0,02% 0,33% 5,95% 86,93% 5,30% 1,17% 0,12% 0,18% 109,35 109,17 108,64 107,53 102,01 98,09 83,63 51,13 E = 107,09 s = 2,99

Kreditrisikomodelle CreditMetrics: Berücksichtigung von Korrelationen • Für die Ermittlung der Ausfallkorrelationen werden Korrelationen von Aktienrenditen herangezogen. • Die Veränderungen des Aktienrenditen werden als normalverteilt angenommen. • Gemeinsame Ausfallwahrscheinlichkeit zweier Schuldner Stochastische Aktienrendite Z Z Z Z Z Z Z A AA BBB D CCC B BB -1,53 2,70 3,54 -2,91 -2,75 -2,18 -1,49

Kreditrisikomodelle CreditMetrics: Berücksichtigung von Korrelationen • Wirkung der Korrelation auf die gemeinsame Ausfallwahrscheinlichkeit • r = 0: 0,0018 x 0,0018 = 0,00000324 • r = 1: 0,0018 • r = 0,5: 0,000122 = 0,066 x 0,18% x 99,82% + 0,18% x 0,18% • Ausfallkorrelation: • r = 0,5 => rAB = 0,066 • r = 0,915 => rAB = 0,5

Kreditrisikomodelle CreditMetrics: Modellübersicht Ratingdaten, Aktienkurse, Indizes Benutzerportfolio PD - Rating Rang Credit Spread Migrations - Recovery Rate Barwert Marktvolatilitäten Modelle wahrscheinlichkeit bei Ausfall Neubewertung Standardabweichung des Wertes der Einzelposition (abhängig von Exposure-Verteilung Gemeinsame Verteilung - den Wertveränderungen aufgrund möglicher Bonitätsverschlechterun gen) Value-at-Risk des Portfolios aufgrund von Kreditrisiken

Kreditrisikomodelle CreditMetrics: Berechnung des Credit Value-at-Risk mit Monte-Carlo-Simulation • Simulation von N multivariat standardnormalverteilten Zufallsvariablen mit der richtigen Korrelation • Für jedes der N Instrumente im Portfolio: • Ablesen des Ratings gemäß Z-Werten • Einsetzen der Forward-Bewertung gemäß Rating • Wenn Default: Simulation der Recovery Rate gemäß Seniority aus einer Beta-Verteilung mit dem historischen Erwartungswert und der historischen Standardabweichung • Wiederholung der obigen Schritte (z.B. 10000mal) • Sortieren und Ablesen des Value-at-Risk

Kreditrisikomodelle CreditMetrics: Bemerkungen • Annahme: Korrelation der Aktienrenditen ist gleich Korrelation der Firmenwertveränderungen (=> Kap. Rating: Firmenwertmodell) • Behandlung des Exposures: • Expected Exposure • Angenommen als extern berechnet • Aufwändige Berechnung • Geeignet vor allem für gehandelte Positionen (Bonds), weniger für Buchkredite (insbes. Retail)

Kreditrisikomodelle CreditRisk+: Modellübersicht Sektorenaufteilung Für Korrelationen PD - Rating Rang Exposure Volatilität der Ausfall- Ausfall - Recovery Rate - Nettoexposure wahrscheinlichkeit bei Ausfall wahrscheinlichkeit Erwarteter Verlust des Portfolios Value-at-Risk des Portfolios

Kreditrisikomodelle CreditRisk+: Modellannahmen • Default-Mode Modell • Versicherungsmathematisch (ohne mikroökonomische Moldellierung) • Anzahl der Ausfälle ~ Poisson(l) • Problem der Overdispersion • Poisson: Erwartungswert = Wurzel aus der Varianz • Empirisch: Erwartungswert < Wurzel aus der Varianz • Poisson unterschätzt deshalb den Value-at-Risk • Erweiterung: • l ist selbst stochastisch: l ~ Gamma • Daraus folgt: Anzahl der Ausfälle ~ Negativ Binomial • Erwartete Recovery wird vom Exposure abgezogen

Kreditrisikomodelle CreditRisk+: Berechnung des Value-at-Risk • Analytische Berechnung der Wahrscheinlichkeit, keinen Verlust zu erleiden • Rekursionsbeziehung für n Verluste (Panjer-Rekursion) • Leichte, performante Implementierung möglich • Sektorstruktur für Modellierung systematischer Hintergrundfaktoren • Jeder Kredit wird auf orthogonale Sektoren aufgeteilt gemäß den wirtschaftlichen Hintergrundfaktoren, die seine Bonität beeinflussen • Sektoren sind systematische Hintergrundfaktoren • 1 idiosynkratischer Sektor für das nicht systematische Risiko • Auswirkungen der Sektorkonzentrationen auf Value-at-Risk und Ausfallkorrelationen

Kreditrisikomodelle CreditRisk+: Beispiel für Sektoraufteilung Kredit X 30% 30% 30% 10% Europa Asien Energie Ernährung Idiosynkratischer Sektor ... 20% 35% 45% Kredit Y

Kreditrisikomodelle CreditRisk+: Auswirkung der Sektoraufteilung • Beispiel: Portfolio von 25 identischen Krediten, 3 Sektoren mit systematischem Risiko • Alle Kredite in einem Sektor • 3 Sektoren, alle Kredite sind zu 100% in genau einem Sektor • 3 Sektoren, alle Kredite sind in alle drei Sektoren aufgeteilt a) b) c) Erwartungswert 14,2 Mio 14,2 Mio 14,2 Mio VaR(99%) 55,3 Mio 49,9 Mio 47,4 Mio

Kreditrisikomodelle CreditRisk+: Anmerkungen • Keine Annahmen bezüglich Ausfallursache • Einbezug der Volatilität der Ausfallwahrscheinlichkeit • Gut skalierbar • Effiziente analytische Berechnung auf dem Computer • Geringe Datenanforderungen • Modellerweiterung auf stochastische Recovery Rates möglich