2010

70 likes | 252 Vues

2010. SDA Absoluto 30 - Performance. 2: Volatilidade (Base 252 dias); Fonte: Quantum Axis. Baixa Alocação de Risco. 1: Início do fundo 21/07/08. Resumo 2010. Poucas oportunidades => baixa alocação de risco

2010

E N D

Presentation Transcript

SDA Absoluto 30 - Performance 2: Volatilidade (Base 252 dias); Fonte: Quantum Axis Baixa Alocação de Risco 1: Início do fundo 21/07/08.

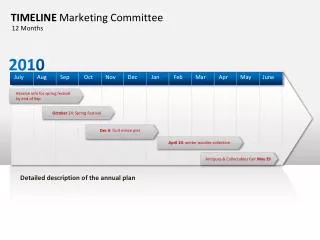

Resumo 2010 • Poucas oportunidades => baixa alocação de risco • VaR médio alocado de 0,23% X VaR alvo de 0,75% (30% da utilização de risco). • Volatilidade média de 2% ao ano X 8% em 2008 e 6% em 2009 • Rentabilidade em 12 meses = 8,88% - (91,10% do CDI) • Rentabilidade em 24 meses = 32,16% - (156,19% do CDI) • Rentabilidade acumulada desde o início = 44,52% - (160,61% do CDI) • Apesar de um ano difícil para as estratégias da SDA, mantemos nosso foco na geração de resultados consistentes e preservação de capital.

2010 ATRIBUIÇÃO DE PERFORMANCE • Ano pode ser dividido em 3 momentos. • De Janeiro a Abril • De Maio a Agosto • De Setembro a Dezembro NEUTRO POSITIVO NEGATIVO

Janeiro - Abril NEUTRO Positivo • Operações de Long & Short - Holding Gerdau X Gerdau PN. • Operações de Long & Short no setor bancário - ex: Bradesco ON X PN e Itaú X Itau S/A. • Alocações para valorização do Real via borboletas e condors que também se beneficiam de queda na volatilidade (entre Janeiro e Março). Negativo • Compra de puts e estruturas de opções para manutenção da Selic ou queda. • Mesmo com manutenção em Março, mudança no consenso do mercado e perda de credibilidade do Banco Central leva opções a perderem preço. • Operações estruturadas de condors e borboletas em opções de IBOV.

Maio - Agosto POSITIVO Positivo • Mudança de perspectivas quanto às altas da SELIC e consenso caminhando para 10,75%. Opções de put em Renda-Fixa ganham com alta de volatilidade e direção. • Operações com excelente relação risco X retorno (0,05% comprados em opções de venda geraram resultado bruto de 1% ao fundo). • Operações de Long & Short compradas em Itaú (ON e PN) e vendidas em (Bradesco e Santander). • Operações de curto prazo (trading) em volatilidade de VALE e PETRO. • Lançamento de veículo offshore e entrada do gestor André Carvalho na equipe. Negativo • Alocações para desvalorização do real através de estruturas de opções (Agosto).

Setembro - Dezembro NEGATIVO Positivo • Arbitragens de volatilidade de opções de EWZ (ETF do índice Ibovespa) e opções de SPY (S&P). Negativo • Fundos se posicionaram comprando seguro (opções) para rupturas e foram penalizados por isso. • Piora nos ambientes geopolíticos e macroeconômicos no mundo não foi acompanhada de alta da volatilidade. • Compra de dólar via call spreads e borboletas para desvalorização do real e via put spreads de euro/dólar. • Compra de estruturas de put (travas e borboletas) que se beneficiariam de manutenção dos juros em 2011 ou altas somente a partir de Junho.